Nicht mehr in der Lage zu sein, seine finanziellen Verpflichtungen rechtzeitig und vollständig nachzukommen, ist wohl die Achillesferse eines jeden Unternehmens und in den aktuell wirtschaftlich schwierigen Zeiten auch nicht fernliegend. Ob man nach dem Motto „No risk, no fun“ lebt oder oftmals schlaflose Nächte wegen des Schicksals des eigenen Unternehmens hat, ist letztendlich eine Frage das persönlichen Naturells. Ist ein Unternehmen nicht mehr zahlungsfähig, beginnt jedoch eine Litanei an unangenehmen Schritten: Formalitäten, mit jeder Menge sehr strenger und festgelegter Vorgaben sind nun zu erfüllen... und das sinkende Schiff schließlich zu verlassen.

Hintergründe: Warum gibt es ein staatlich geregeltes Insolvenzverfahren?

Ist man nicht mehr in der Lage, seine fälligen Verbindlichkeiten zu bedienen (z.B. wegen fehlender liquider Mittel), spricht man von Zahlungsunfähigkeit. Zahlungsunfähigkeit ist in der Regel anzunehmen, wenn Schuldner:innen ihre Zahlungen eingestellt haben. Ist die Summe der Verbindlichkeiten größer als das vorhandene Vermögen, spricht man von Überschuldung. Beides sind Gründe für eine Insolvenz und bedingen einen Insolvenzantrag.

Nun gäbe es zwei theoretische Szenarien: Entweder ein Teil der Gläuber:innen wird wahllos befriedigt und der Rest geht leer aus. Um diesen Wettlauf der Gläubigerschaft auf das noch vorhandene Vermögen des insolventen Unternehmens zu vermeiden, stellt das Insolvenzrecht jedoch einen Verfahrensrahmen für die Durchsetzung der Forderungen zur Verfügung. Der solidarische Weg nach dem deutschen Recht fokussiert also ein geregeltes Insolvenzverfahren. Das noch Vorhandene wird hierbei weitestgehend gleichberechtigt zwischen den vorhandenen Gläubiger:innen aufgeteilt.

Aus diesem Grund ist das Mitspracherecht der Gläubigerschaft auch so hoch angesiedelt, denn eins darf im Insolvenzfall nicht vergessen werden: Maßstab für jegliche Entscheidungen ist, unter welchen Voraussetzungen die Gläubigerschaft bestmöglich befriedigt werden kann, denn um deren Vermögen geht es. Die Gläubigerversammlung entscheidet daher beispielsweise, ob das Unternehmen liquidiert oder saniert werden soll.

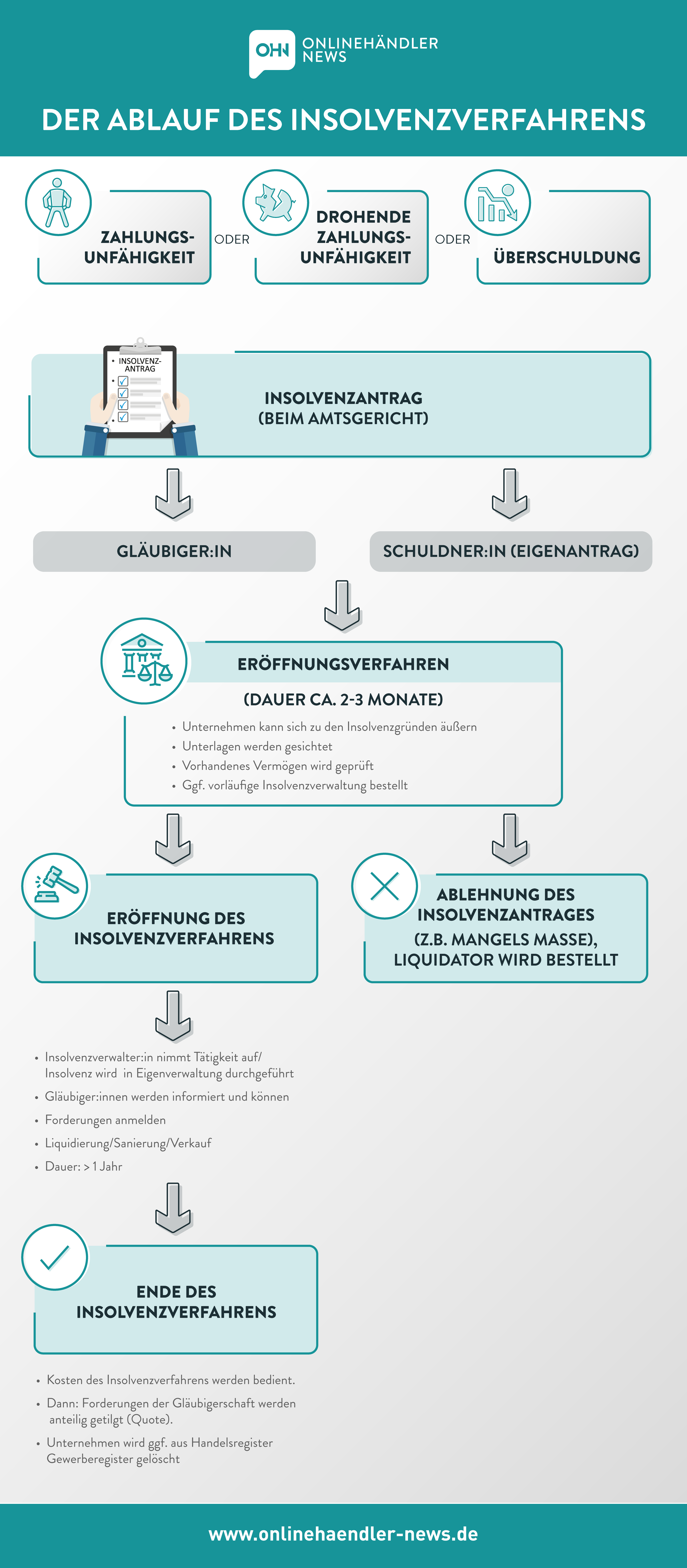

Ablauf des Insolvenzverfahrens

Ab dem Tag, an dem die Insolvenzgründe (drohende Zahlungsunfähigkeit, Zahlungsunfähigkeit und Überschuldung) vorliegen, ist nichts mehr wie vorher. Nun muss schnellstmöglich ein Insolvenzantrag beim örtlich zuständigen Amtsgericht gestellt werden, mit welchen die herkömmlichen und bekannten Rechte in einem Unternehmen in den Hintergrund treten und das Insolvenzrecht zur Geltung kommt. Hinweis für Arbeitgeber:innen: Die Krankenkassen stellen bei ausbleibenden Zahlungen von sich aus einen Antrag aus Eröffnung eines Unternehmensinsolvenzverfahrens, der sogenannte Drittantrag, der ebenfalls möglich.

Dies hat zur Folge, dass statt der Unternehmensleitung oft ein (vorläufiger) Insolvenzverwalter oder eine (vorläufige) Insolvenzverwalterin bestellt wird, die sich nun um die Belange des Geschäfts kümmern. Das Gericht prüft natürlich auch, ob alle Unterlagen eingereicht wurden und ob überhaupt ein Insolvenzgrund vorliegt. Ein weitere besonders wichtiger Grund ist auch, ob das Insolvenzverfahren mangels Masse überhaupt eröffnet werden kann, weil beispielsweise nicht genügend Geld oder Inventar vorhanden ist. Ist kein Vermögen mehr vorhanden oder nicht mehr genügend, um die Verfahrenskosten zu decken, wird das Insolvenzverfahren gar nicht erst eröffnet und alle Beteiligten gehen (nahezu) komplett leer aus.

Exkurs: Ist Antragsteller:in eine natürliche Person, worunter auch Einzelunternehmer zählen, wird das Insolvenzverfahren auch bei Masselosigkeit eröffnet. In Einzelunternehmen umfasst nämlich ein Insolvenzverfahren aufgrund der persönlichen Haftung immer auch das private Vermögen. Wenn die Gläubigerschaft nur teilweise befriedigt werden kann, bleiben vielen Unternehmer:innen immer noch persönliche Schulden. Von diesen Restschulden können sie sich über ein Restschuldbefreiungsverfahren befreien.

Liegen alle Voraussetzungen vor, wird das Insolvenzverfahren eröffnet. Nun werden alle noch vorhandenen Vermögenswerte in Geld umgeandelt und aufgeteilt, oder eigene Forderungen des Unternehmens eingetrieben, um das Vermögen wieder zu vermehren. Hierzu müssen die Vertragspartner:innen ihre Forderungen über die sogenannte Insolvenztabelle anmelden, denn die Forderungen fallen in die sogenannte Insolvenzmasse. All dies regelt die Insolvenzverwaltung.

Vom Vermögen wird in erster Linie jedoch das Insolvenzverfahren (Gerichtskosten, Insolvenzverwalter:in, Kanzleien) bedient. Erst dann kommen die offenen Forderungen der sonstigen Gläubigerschaft an die Reihe. In der Regel bekommt man als Gläubiger:in jedoch nur einen sehr geringen (meist einstelligen) Prozentsatz seiner ursprünglichen Forderung, die sogenannte Quote. Das Insolvenzverfahren kann sich außerdem über viele Jahre hinweg ziehen. Am Beispiel von Air Berlin warten die Betroffenen mittlerweile seit 2017 auf ihr Geld. Ausgang ungewiss.

Hier noch einmal der Ablauf grafisch dargestellt:

Die zweite Chance: Die Sanierung

Für viele bedeutet eine Insolvenz gleichzeitig den Tod des Unternehmens. Einer der Gründe, warum viele Unternehmer:innen auch den Antrag bis aufs Äußerste hinauszögern. Das Insolvenzverfahren ist jedoch keineswegs auf die Beerdigung des Unternehmens angelegt. Eine Sanierung des Unternehmens (z. B. mithilfe eines Insolvenzplans), sozusagen die zweite Chance, ist nicht nur möglich, sondern sogar gewollt, denn mit dem Unternehmensstabilisierungs- und –restrukturierungsgesetz (StaRUG) hat der Gesetzgeber einen eigenen Rahmen geschaffen.

In einem Insolvenzplan kann statt der Liquidation, also der vollständigen Auflösung des Unternehmens, eine abweichende Regelung, insbesondere zum Erhalt des Unternehmens, getroffen werden. Viele Unternehmen scheuen jedoch eine rechtzeitige Insolvenzantragstellung und versuchen zunächst, die Unternehmenskrise aus eigener Kraft zu lösen. Damit ist es in vielen Fällen schon zu spät, denn das Unternehmen muss für eine Sanierung noch zahlungsfähig sein. Daher gibt es auch die Möglichkeit, eines Insolvenzantrag schon bei drohender Zahlungsunfähigkeit zu stellen.

Better safe than sorry: Das Krisenmanagement

Rechnungen und Mahnungen stapeln sich und gleichzeitig gehen die Umsätze und Gewinne zurück, weil wichtige Vertragspartner abspringen; die Bank hat schon mehrfach angerufen und die eigenen Lieferant:innen bestehen plötzlich auf die Vorauszahlung. Die Signale für eine Liquiditätskrise sind überdeutlich. Nicht immer muss es bis zur Insolvenz kommen. Sorgfältige Geschäftsleute können den Ernstfall ihres Unternehmens schon in einem sehr frühen Krisenstadium erkennen und somit eine Insolvenz mit seinen weitreichenden Folgen und dem Imageverlust hinauszögern oder gänzlich abwenden.

Dazu sollte man sich, wie in allen anderen Lebensbereichen auch, niemals scheuen, Profis hinzuzuziehen. Das muss nicht gleich eine Kanzlei für Insolvenzrecht sein, auch die Steuer- oder Unternehmensberatung kann erster Ansprechpartner sein. Die Profis können dabei neutral und wertfrei einschätzen, wie nahe man einer Insolvenzantragspflicht schon gekommen ist. Nun kann auch geschaut werden, welche alternativen Optionen bestehen, um ein Insolvenzverfahren zu vermeiden, beispielsweise durch eine Sanierung oder einen Kurswechsel.

Gewerbetreibende können zur Beseitigung einer drohenden Zahlungsunfähigkeit ein Restrukturierungsplanverfahren durchführen. Hierzu gehört beispielsweise die Möglichkeit, individuelle Zwangsvollstreckungsmaßnahmen gegen das betroffene Unternehmen zu unterlassen. Auf Antrag kann ein sogenannter Sanierungsmoderator bzw. eine -moderatorin bestellt werden, die zwischen Schuldner:in und der Gläubigerschaft vermitteln und unterstützen, eine Lösung für die wirtschaftlichen oder finanziellen Schwierigkeiten herbeizuführen.

Haftung der Verantwortlichen: Insolvenzverschleppung & Co.

Wird ein Insolvenzgrund festgestellt, muss ohne schuldhaftes Zögern, spätestens innerhalb von drei Wochen (beziehnsweise sechs Wochen bei der Überschuldung), ein Insolvenzantrag gestellt werden, wenn in dieser Zeit der Insolvenzeröffnungsgrund nicht beseitigt werden kann. Verhandlungen mit den Gläubigern, Sanierungsbemühungen oder eine interne Geschäftsverteilung rechtfertigen keine Überschreitung der Frist. Der eine oder andere erinnert sich vielleicht: Dies war während der Pandemie kurzzeitig ausgesetzt, um reihenweise Insolvenzanträge zu verhindern. Mittlerweile gilt jedoch wieder die übliche Frist.

Wichtig ist nicht die individuelle Kenntnisnahme des Insolvenzgrundes, sondern das Vorliegen des Grundes als solches, denn gewissenhafte Geschäftsleute müssen sich mit ihren Zahlen auskennen. Geschäftsführer:innen sollten daher regelmäßig prüfen, ob sich ihr Unternehmen in trockenen Tüchern befindet. Aber erst recht gilt das in Krisenzeiten. Insbesondere sollte man von seinem Team erwarten, bei auffälligen oder antizyklischem Zahlungsverläufen Bericht zu erstatten.

Stellt ein Verantwortlicher oder eine Verantwortliche eines Betriebes den erforderlichen Insolvenzantrag nicht, können er oder sie sich strafbar machen. Denn einfach ausgedrückt wäre ein Weiterwirtschaften wie bisher ein Diebstahl an den Gläubiger:innen. Wer nicht zahlen kann, darf keine neuen Verbindlichkeiten eingehen. Die Folge einer Insolvenzverschleppung bedeutet auch, dass der oder die Verantwortliche gegenüber der Gläubigerschaft für den entstandenen Schäden persönlich zu haften hätte.

Auch die sogenannte Gläubigerbegünstigung ist eine strafbare Handlung, bei der ein noch zahlungsunfähiges Unternehmen eine Gläubigerin oder einen Gläubiger gegenüber anderen Gläubiger:innen bevorzugt.

Abonnieren

Kommentare

Als Lieferant ist man stets der Dumme. Kein seriöser Unternehmer wacht morgens auf und ist plötzlich pleite. Die meisten führen ihr Unternehmen bewußt in die Insolvenz. Hierbei kann man sich dann leicht von unliebsamen Mitarbeiter trennen oder bestellen vorher noch wie verrückt (muss es ja nicht mehr bezahlen !) und "sanieren" sich dann durch erbrachte Leistungen der Lieferanten. Sollte einer dieser Lieferanten dann selbst pleite gehen, nennt man das "unternehmerisc hes Risiko". Zuvor hat man sich aber noch die Taschen vollgemacht - den Rest kassiert dann der IV.

Schreiben Sie einen Kommentar